2025年にスタートし、ポイ活界隈の常識を塗り替えた三菱UFJカードの「最大20%還元」。開始からしばらく経ちましたが、2026年現在も「特定のスーパーが生活圏にある人」にとって、これを超えるサブカードは存在しません。

「でも、最大還元を受けるための条件がめんどくさいんでしょ?」 「スマホのタッチ決済が対象外って本当?」

そんな疑問を抱えつつ、結局どれくらいお得になるのか踏み切れていない方も多いはず。

今回は、サービス開始から運用を続けて見えてきた「三菱UFJカード特有の罠」と、僕がシミュレーションした結果、なぜ「僕はあえてOlive(三井住友カード)を使い続けることにしたのか」という本音を、最新の視点で徹底解説します。

三菱UFJカード「最大20%還元」の衝撃とカラクリ

今回の目玉は、なんといっても特定の店舗で利用した際のポイント還元率です。通常還元率は0.5%ですが、特定の条件を満たすことで最大20%まで跳ね上がります。

ポイント還元の内訳

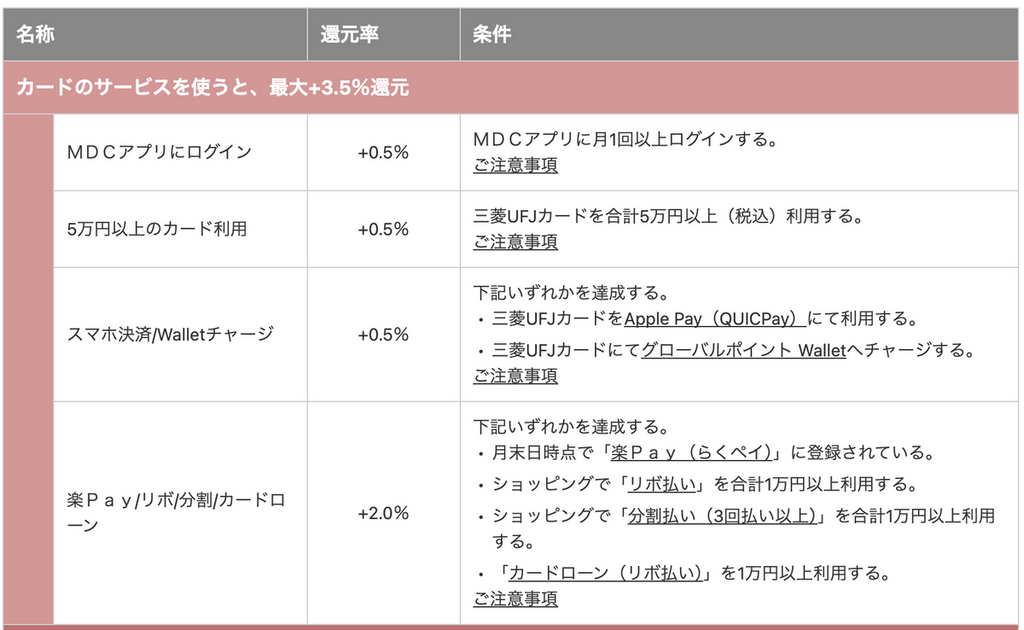

20%の内訳は、大きく分けて以下の3段階になっています。

- 通常ポイント: 0.5%

- 対象店舗利用ボーナス: 5.0%

- ポイントアッププログラム: 最大14.5%

「最大20%」と聞くと無敵に見えますが、14.5%分を上乗せするには「MUFGカードアプリへのログイン」や「電気・ガス料金の支払い設定」など、複数のミッションをクリアする必要があります。

還元対象となる主な店舗

コンビニや飲食店だけでなく、「スーパー」が含まれているのが最大の強みです。

- コンビニ: セブン-イレブン、ローソン

- 飲食店: 松屋、吉野家、ココスなど

- スーパー: オーケー(OK)、ライフ、ダイエーなど(※対象店舗は順次拡大中)

毎月の食費が5万円、対象スーパーで支払っている家庭なら、月間10,000ポイント(20%還元時)が戻ってくる計算。これは家計へのインパクトが凄まじいですよね。

【要注意】支払い方法を間違えると「0.5%」になる罠

ここが一番の注意点です。三井住友カード(NL)などの感覚で使うと、ポイントをドブに捨てることになりかねません。

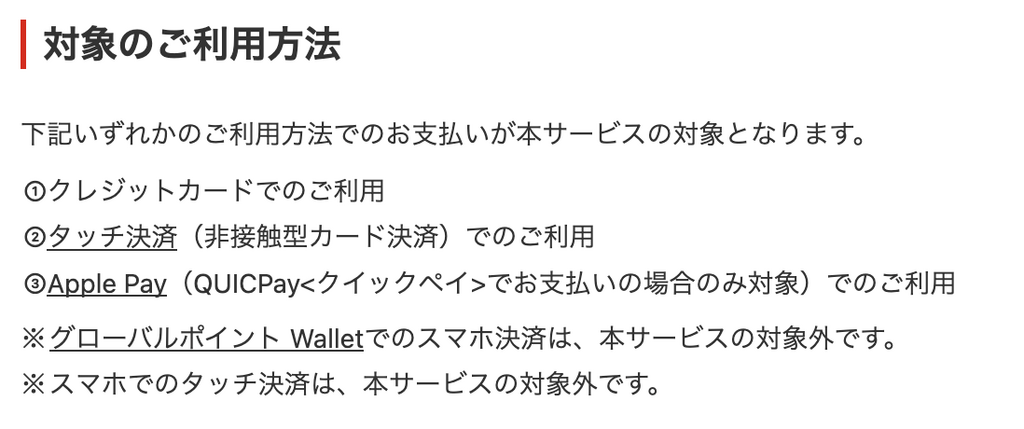

対象となる支払い方法

- 物理カードの差し込み

- 物理カードのタッチ決済

- Apple Pay(QUICPay 支払いのみ)

【厳禁】対象外となる支払い方法

- スマホ(Apple Pay / Google Pay)によるタッチ決済(Visa/Mastercard等)

- グローバルポイント Wallet でのスマホ決済

2026年現在、多くのカードが「スマホのタッチ決済」を優遇していますが、三菱UFJカードはその逆です。「スマホでかざして払うならQUICPay一択」、あるいは「物理カードを出してタッチ」しないと高還元の対象になりません。ここ、テストに出るレベルで重要です。

ポイントアップの条件

「カードのサービスを使う」は毎月ログインなど一手間かかるものもありますが達成は容易だと思います。

楽Payについては、1回の支払い金額を10万円などにしておけば、リボ手数料は掛からずにポイントアップが出来ます。

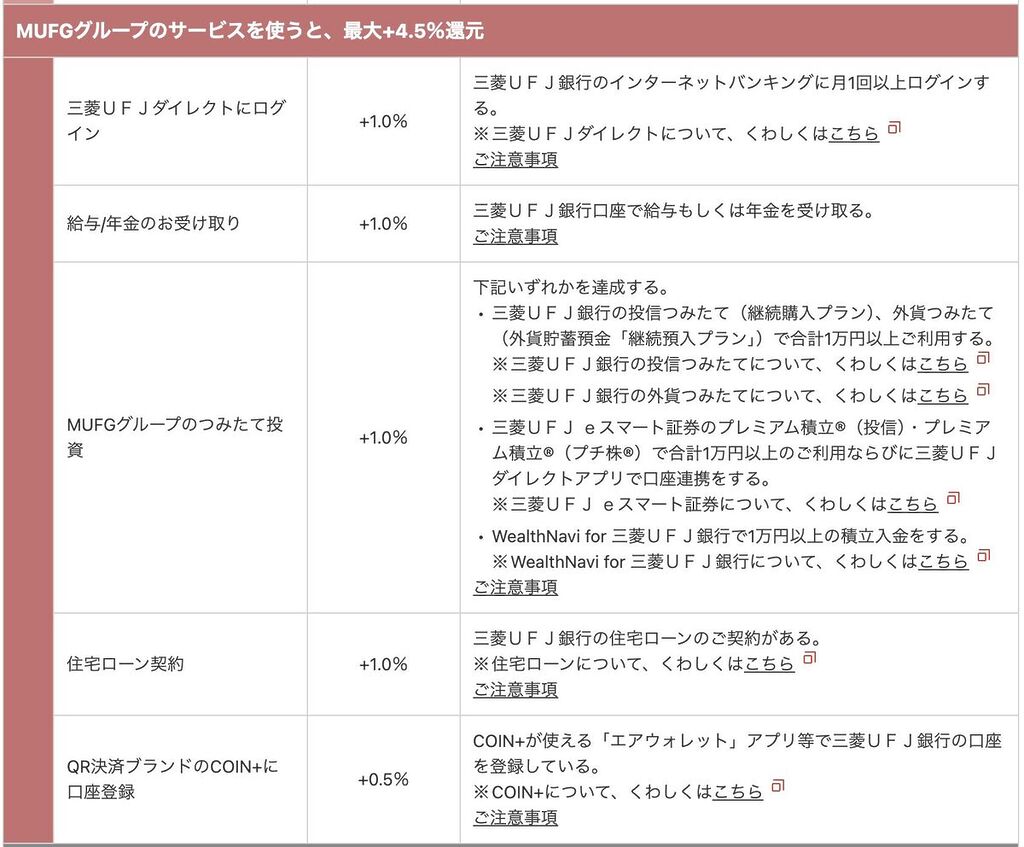

「MUFGグループのサービスを使う」は、結構ハードルが高く+1〜2%程が現実的かも

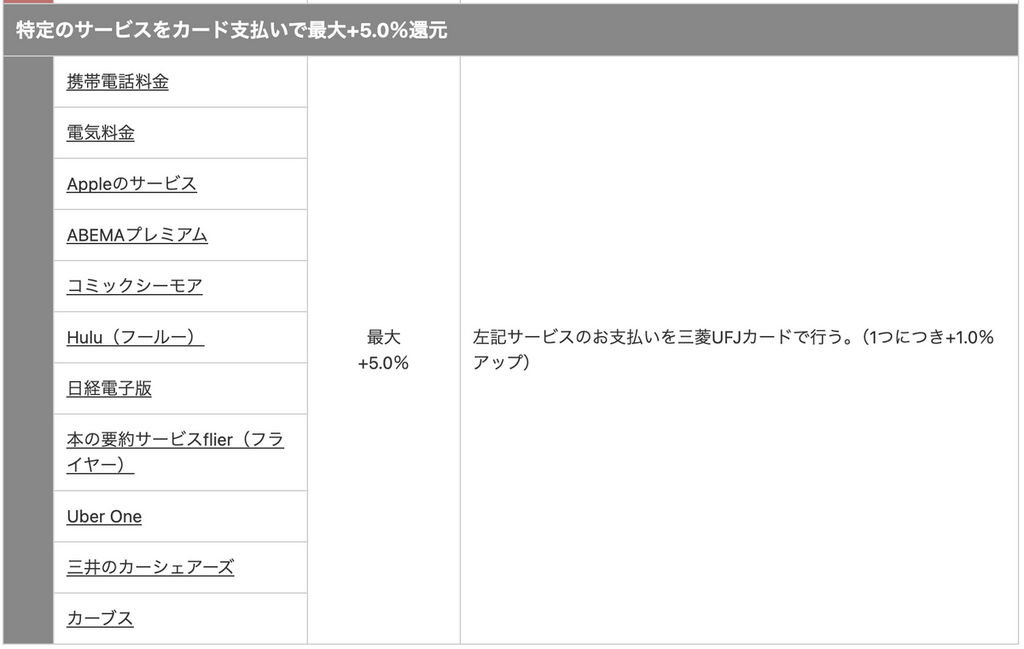

「特定のサービスをカード支払い」は、利用していないサービスも多いと思いますので、+1〜3%程が現実的かも

毎月「5万円」の壁と向き合う

この最大20%還元には、「月間利用金額 5万円まで」という上限が設定されています。

「たった5万円?」と思うかもしれませんが、食費や日用品を特定のスーパーに集約させている人なら、ちょうど使い切りやすい絶妙なラインです。逆に言えば、5万円を超える決済についてはメインカードに切り替えるのが、賢いポイ活戦略と言えますね。

僕が「Olive」を使い続ける理由:三菱UFJカードを選ばなかったワケ

ここまでメリットを語ってきましたが、僕自身はシミュレーションの結果、発行を見送りました。理由はシンプルです。

- 生活圏に対象スーパーがない: 僕の近所には対象のスーパーがなく、利用シーンがコンビニがメインとなるため、決済額は限定的になる。

- 固定費を動かせない: 携帯料金はY!mobileの「PayPayカード ゴールド割」を受けており、ここを三菱UFJカード(ポイントアップ条件)に移すと、トータルの還元額が減ってしまう。

- 管理コストとタイパ: 僕の環境で条件を整えても、還元率はせいぜい+5%程度。それなら、既にメインで運用していて、スマホタッチ決済で手軽に高還元が得られる「Olive(三井住友銀行)」で十分かな、という結論に至りました。

ポイ活は「還元率」という数字に踊らされがちですが、自分の生活動線と合っているか、管理の手間(タイパ)に見合うかを見極めるのが一番大切ですよ。

Q&A:三菱UFJカードの気になる疑問

まとめ:三菱UFJカードを作るべき人・スルーすべき人

三菱UFJカードは、決して「万人向けの魔法のカード」ではありません。しかし、特定の条件を満たす人には2026年最強の武器になります。

このカードを作るべき人

- 対象スーパー(ライフ、オーケーなど)で毎月3〜5万円の買い物をする人

- 物理カードを持ち歩く、またはApple PayのQUICPay設定が苦にならない人

- 固定費(電気・ガスなど)をまとめてポイントアップを狙える人

スルーしても良い人

- コンビニ利用がメインで、既に三井住友カード(Olive)を育てている人

- スマホのタッチ決済(Visa/Mastercard)ですべてを完結させたい人

- 対象店舗が近所にない人

まずはご自身の「直近3ヶ月のレシート」をチェックしてみてください。そこに対象スーパーの名前があれば、今すぐ申し込む価値がありますよ!